C’est bien beau de mijoter des préparations financières internationales… mais il faut les couvrir ou pas ?

Vous avez bien diversifié, vous êtes investis sur l’ensemble de la planète, et c’est très bien.

Vous avez en plus de cela diversifié entre classes d’actifs, investis dans des fonds à frais modérés, limité vos transactions. Parfait. Vous pouvez désormais être rassurés, vous avez fait le nécessaire. Votre portefeuille boursier est bien cuisiné.

Et pourtant, une petite question technique reste encore en suspens, un grain de sel gênant :

« C’est très bien tout cela mais je suis investi à plus de 50% sur des actifs échangés en dollars. C’est risqué ou pas ? »

« Alors il se passe quoi si le dollar s’effondre ? Moi ce qui m’intéresse c’est de dépenser des euros, pas des dollars ! »

Bonne question.

Et bien regardons cela en détail. Et pour cela répondons tout simplement à la question :

« Si j’ai un simple simple fonds indiciel d’actions internationales, libellé en euros, il se passe quoi si le dollar monte ou descend ? »

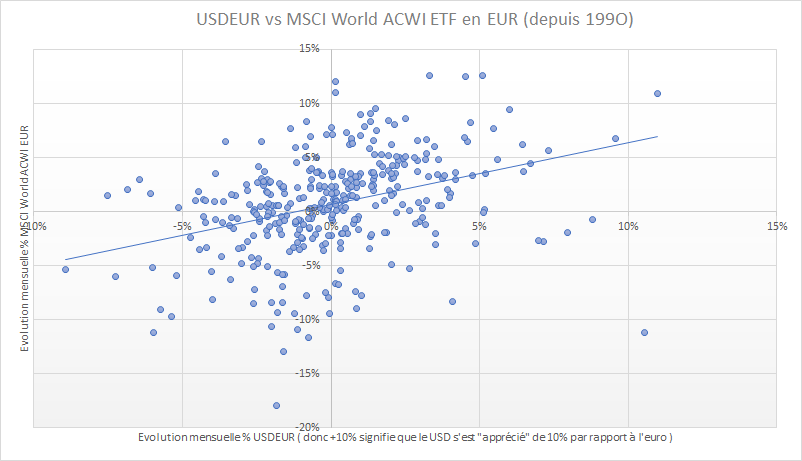

1 – Corrélation entre l’évolution du dollar et des actions mondiales

Un graphe vaut mieux qu’un long discours. Le voici donc :

Ce qu’on peut en dire :

- Et bien pas grand chose ! Et çà déjà c’est une information importante.

- Mais sinon : Il y a effectivement une corrélation positive entre les deux mais faiblement positive (0,35 seulement).

- D’un point de vue strictement statistique cette corrélation n’est pas significative, car le coefficient de détermination R² est également très faible à 0,12. Ce qui signifie que cette corrélation à un pouvoir prédictif très faible.

EN CLAIR : Si il y a bien *en moyenne* un lien positif entre la variation de la valeur du dollar par rapport à l’euro et l’évolution en euros d’un simple fonds indiciel en actions internationales, ce lien reste faible et peu fiable comme outil prédictif.

Ceci signifie que même si vous aviez une information très précise sur l’évolution à venir du taux de change (et bien fort qui est capable de fournir cela…) cela ne vous donnerait pas énormément d’information sur la bonne décision à prendre concernant le portefeuille.

Mais bon cela reste un peu théorique tout cela. Pennons une illustration plus parlante.

2 – En pratique, la couverture cela donne quoi ?

Voici donc l’évolution d’un fonds indiciel sur le S&P 500 (indice des 500 plus grosses capitalisation américaines) de 1991 à mi 2019 avec un niveau de couverture variable vers l’EURO (attention échelle log), plus ou moins couvert.

( 100% HEDGED signifie qu’on détient un ETF S&P 500 NTR et qu’on prend tous les 3 mois une position de vente de USD vers l’EUR égale à 100% de la valorisation du périmètre).

En clair « 100% HEDGED » = on couvre tout. « 0% HEDGED » = on ne fait rien.

Ce qu’on peut en dire :

Pour un indice exposé à 100% au dollar sur les cours, et très fortement économiquement dans les titres sous-jacents, la couverture n’a qu’un effet finalement assez faible et peu stable dans le temps avec un rendement annualisé et un repli maximum sur la période qui est de :

- 6,0% et – 43% de repli pour 0% de couverture

- 6,4% et -37% de repli pour 50% de couverture

- 6,6% et -40% de repli pour 100% de couverture

Le meilleur rapport rendement risque apparait quand l’exposition nette en devise est la plus diversifiée. Mais l’effet est faible, dans un cas déjà extrême.

Pour aller plus loin dans la compréhension de ceci voici le même travail mais cette fois-ci avec un portefeuille (plus réaliste car diversifié) composé de 50% d’ETFs S&P500 et de 50% d’ETFs Euro Stoxx 50, et trois cas de couverture :

1 – Exposition 50% USD 50% EUR (donc pas de couverture dans ce cas précis)

2 – Exposition 100% en EUR ( on vend 50% de USD vers l’EUR )

3 – Exposition 100% en USD ( on vend 50% de EUR vers l’USD)

On voit que l’effet est également assez modéré mais une fois encore: l’exposition devise la mieux diversifiée a le meilleur rapport rendement risque, mais la différence reste minime :

- 5,5% et -45% pour l’exposition 100% EUR

- 5,7% et -43% pour l’exposition 50% / 50%

- 5,6% et -49% pour l’exposition 100% USD

SYNTHESE

1 – La corrélation entre taux de change Euro Dollar et performance d’un simple ETF en actions internationales est positive, mais faible, et n’a qu’un pouvoir prédictif très limité.

2 – Plus pragmatiquement l’effet d’une éventuelle couverture est modéré, et de même le risque d’une non couverture l’est également.

3 – Néanmoins la meilleure couverture en terme de rapport rendement risque est atteinte, dans les limites des deux points précédents, avec une diversificatio importantes des expositions devises du portefeuille.

HORS, et c’est le bonne nouvelle de cette recette, les indices internationaux sont par défaut diversifiés en exposition devise. Ainsi un portefeuille diversifié géographiquement ( US, UK, Europe EUR, Japon et pays émergents…) est – par construction – déjà fortement diversifié en devises et donc très solide sur ce point.

Donc si vous diversifiez correctement géographiquement, et bien vous avez déjà fait une grande partie du travail! Vous n’avez alors probablement pas besoin de faire grande chose. C’est beau l’investissement où il ne faut rien faire !

A bientôt pour une autre recette.