C’est lundi, c’est ravioli.

Sur notre blog, le lundi, c’est le jour de l’infographie.

Parce qu’une bonne illustration permet de comprendre des concepts parfois plus difficiles à expliquer avec des mots.

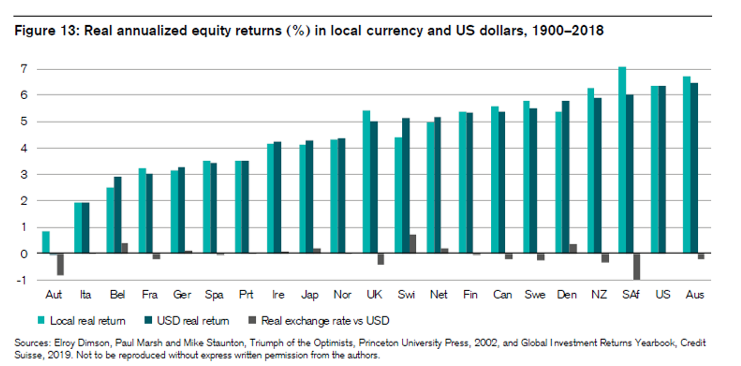

Aujourd’hui, nous allons nous intéresser à la performance sur longue durée de différents marchés d’actions nationaux.

Et pour cela, comme la semaine dernière, nous utilisons une infographie parue dans l’édition 2019 du Credit Suisse Global Investment Returns Yearbook.

Cette publication annuelle du Research Institute de Credit Suisse s’appuie sur les travaux de trois universitaires anglais, Elroy Dimson, Paul Marsh et Mike Staunton.

Dimson, Marsh et Staunton sont des spécialistes de l’histoire financière et ont constitué une base de données mondiale de la performance des actifs financiers.

Les auteurs ont calculé la performance annualisée nette d’inflation de différents marchés d’actions nationaux entre 1900 et 2018.

Dans le graphique ci-dessus, la performance en devise locale est en bleu clair, la performance en dollar US en bleu foncé.

Que nous dit cette infographie ?

- Que la dispersion est considérable : en devise locale, le plus mauvais marché, l’Autriche (Aut, à gauche), a délivré moins de 1% par an, là où le meilleur, l’Afrique du Sud (SAf, à droite), a délivré plus de 7%. Sur près de 120 ans, ça fait des différences monumentales.

- Que la performance de la France (Fra, au 4ème rang en partant de la gauche) est parmi les plus mauvaises (un peu plus de 3% par an).

- Que celle des Etats-Unis (US) est parmi les meilleures (plus de 6% par an).

Quels enseignements tirer de cette infographie ?

Deux approches possibles :

- Essayer de deviner quels seront les vainqueurs du prochain siècle : chercher l’aiguille dans la botte de foin. Bon courage, et surtout bonne chance. Avez-vous ajourd’hui beaucoup d’actions néo-zélandaises (NZ) et australiennes (Aus) en portefeuille ?

- Acheter la botte de foin : s’exposer à tous les pays, en choisissant une pondération (qui peut être par défaut celle d’un indice boursier correctement construit). Ca peut se faire très aisément et à bas coûts grâce à des fonds indiciels, par exemple des ETF.[efn_note]Pour découvrir les ETF, lisez notre série La petite cuisine de l’investissement. Le premier épisode vous explique comment faire votre marché en matière d’ETF. La première partie est ici, la seconde là.[/efn_note]

Jack Bogle, le fondateur de Vanguard, le leader mondial de la gestion à bas coûts, avait choisi :

Ne cherchez pas l’aiguille dans la botte de foin. Contentez-vous d’acheter la botte de foin !

Photo Davide Ragusa sur Unsplash