C’est lundi, c’est ravioli.

Sur notre blog, le lundi, c’est le jour de l’infographie.

Parce qu’une bonne illustration permet de comprendre des concepts parfois plus difficiles à expliquer avec des mots.

Aujourd’hui, nous allons nous intéresser aux dividendes.

Les dividendes, c’est la partie des résultats d’une entreprise que celle-ci décide de distribuer à ses actionnaires. Ces derniers peuvent dépenser la somme qui leur revient, en totalité ou en partie, ou bien la réinvestir, par exemple dans les actions de l’entreprise.

Les indices boursiers existent en plusieurs versions :

- La version dite « Prix » utilise le cours des sociétés qui composent l’indice et ne tient donc pas compte des dividendes versées par les sociétés.

- La version dite « Dividendes réinvestis » en tient compte selon différentes conventions. 1

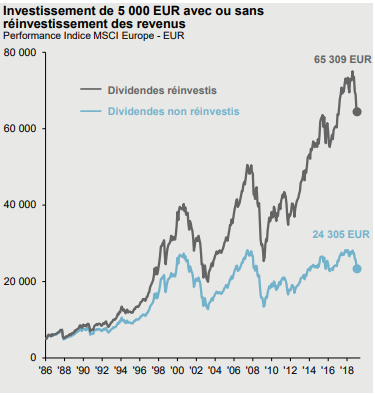

Sur longue durée, l’écart de performance entre la version prix et la version dividendes réinvestis d’un même indice est considérable.

Illustration ci-dessous avec une infographie de J.P. Morgan Asset Management.

Ce gérant d’actifs américain publie un excellent guide des marchés trimestriel, dont la dernière édition est consultable ici.

Le graphique compare l’évolution d’une somme de 5000 € investie en 1986 dans l’indice MSCI Europe : en bleu, la version prix (hors dividendes), en noir la version dividendes réinvestis. 2

L’indice MSCI Europe était composé à fin janvier 2019 de 439 sociétés de grandes et moyennes capitalisations, dont le siège social est situé dans un des 15 pays développés de la région. Les trois premières positions étaient Nestlé (3,22% du total), Novartis (2,28%) et Roche (2,25%).

Source : J.P. Morgan Asset Management

Fin 2018, les 5000 € sont devenus 65309 € dans la version dividendes réinvestis, contre seulement 24305 € dans la version sans dividendes.

Pourquoi une telle différence ?

Deux raisons :

- Les dividendes annuels : quelle que soit la conjoncture, même quand elle est exécrable, au sein d’un indice, il y a toujours des sociétés qui versent des dividendes.

- La capitalisation de ces dividendes : année après année, ces dividendes travaillent (c’est ce qu’on appelle la capitalisation). Il y a certes des années négatives, mais la tendance sur longue durée étant à la hausse, ces dividendes fructifient.

Quels enseignements tirer de cette infographie ?

- La capitalisation des dividendes a des effets positifs considérables sur longue durée. Si vous n’avez pas besoin de revenus, il est préférable d’opter pour la version « capitalisation » d’un fonds (dans laquelle les dividendes sont réinvestis par le gérant) à la version « distribution » (dans laquelle les dividendes perçus au cours de l’année sont distribués généralement une fois par an).

- La seule version pertinente d’un indice pour évaluer la performance d’un gérant est la version dividendes réinvestis (puisque le fonds perçoit les dividendes des sociétés qu’il détient en portefeuille).

Votre gérant ou votre conseiller compare la performance de votre portefeuille à celle d’un indice hors dividendes ? Demandez-lui s’il se moque de vous. Et montrez-lui notre infographie du lundi.

Photo Davide Ragusa sur Unsplash

- Dans la plupart des cas, on déduit du dividende un pourcentage – souvent 30% – correspondant par convention à la retenue à la source effectuée par les autorités du pays du siège social de la société dans le cas d’un versement à des investisseurs ne résidant pas dans ce pays.

- Avertissement : les performances du graphique sont données à titre illustratif seulement. Il n’est pas possible de les obtenir à l’identique : on peut s’exposer à la performance d’un indice via un fonds indiciel (classique ou ETF), mais la performance obtenue par l’investisseur sera différente de celle de l’indice pour différentes raisons (notamment à cause des frais facturés par le fonds).