C’est lundi, c’est ravioli.

Sur notre blog, le lundi, c’est le jour de l’infographie.

Parce qu’une bonne illustration permet de comprendre des concepts parfois plus difficiles à expliquer avec des mots.

Aujourd’hui, nous allons nous intéresser au fonds en euros de l’assurance vie.

Parce qu’en 2018, pour la première fois depuis le début des années 1980, le fonds en euros n’a pas fait mieux que l’inflation.

Le fonds en euros, c’est le produit d’épargne le plus populaire en France : sur les 1682 milliards d’euros détenus en assurance vie au 31 décembre 2017, plus de 1300 milliards étaient dans les fonds en euros.

Le fonds en euro et les épargnants français, c’est une longue histoire d’amour.

Il faut dire que cet instrument de placement n’a quasiment jamais déçu depuis 40 ans : si l’on regarde le tableau des rendements du fonds en euros du contrat afer1, on constate que son rendement annuel net a été inférieur à l’inflation seulement trois fois entre 1977 et 2017 : en 1979, 1980 et 1981, années de très forte inflation en France (respectivement 11,9%, 13,6% et 13,8% !).

Mais voilà, deux phénomènes se sont conjugués pour siffler la fin des Quarante Glorieuses du fonds en euros : la baisse des rendements annuels et la remontée de l’inflation.

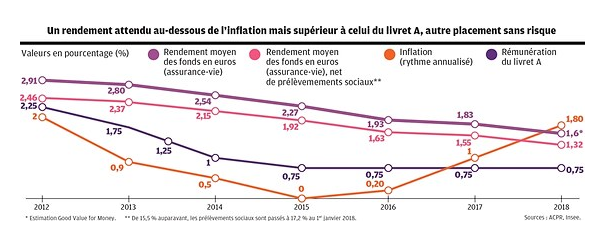

C’est ce que montre très bien l’infographie ci-dessous parue dans Investir.

Elle compare le rendement annuel moyen des fonds en euros avant prélèvements sociaux (courbe du haut en violet foncé), le rendement après prélèvements sociaux (en parme), l’inflation (en rouge) et la rémunération du livret A (en bleu).

Et en 2018, la rémunération du fonds en euros, tant avant qu’après prélèvements sociaux, passe sous le taux d’inflation.

Je rappelle que les prélèvements sociaux sont payés tous les ans et viennent en déduction du rendement net de frais de gestion des fonds en euros.

Pourquoi ?

Parce que les fonds en euros investissent majoritairement en obligations.

Et parce que les taux d’intérêt ont beaucoup baissé depuis la grande crise financière de 2008, sous l’impact des politiques monétaires accommodantes des banques centrales.

Les épargnants ayant continué de verser des sommes élevées sur les fonds en euros, il a bien fallu les investir dans des obligations de moins en moins rémunératrices.

Et comme l’inflation est repartie à la hausse à partir de 2016, les deux courbes ont fini par se croiser.

L’ère du fonds en euros comme garant du pouvoir d’achat semble donc avoir touché à sa fin.

Si votre objectif est de faire mieux que l’inflation avec votre épargne, le fonds en euros n’y suffit plus : le prix de sa sécurité, c’est une perte de pouvoir d’achat.

Donc, pour avoir du rendement au-delà de l’inflation, il va falloir prendre plus de risques.

Et prêter une attention accrue aux frais de l’assurance vie.

Cette enveloppe, qui présente de nombreux avantages, est également un piège à frais : frais sur versements, frais de gestion du contrat (qui réduisent le rendement du fonds en euros et le nombre de parts d’unités de compte), frais de gestion des unités de compte (qui en réduisent la performance), frais d’arbitrage, frais de rente.

Photo Davide Ragusa sur Unsplash