C’est lundi, c’est ravioli.

Sur notre blog, le lundi, c’est le jour de l’infographie.

Parce qu’une bonne illustration permet de comprendre des concepts parfois plus difficiles à expliquer avec des mots.

Aujourd’hui, nous allons nous intéresser à l’impact des transactions sur la performance.

Georges Brassens chantait « Gare au gorille ! »

L’investisseur en fonds pourrait chanter « Gare au trading ! »

Nous allons nous appuyer sur l’étude annuelle réalisée par DFA (Dimensional Fund Advisors), une société de gestion américaine assez peu connue en Europe, mais de taille très respectable (576 milliards de $ d’actifs gérés au 31 mars 2019).

Ce Mutual Fund Landscape (Panorama des fonds) mesure la performance des fonds gérés activement, comme le font d’autres études (SPIVA – dont il a été question ici – et le Baromètre Gestion active/Gestion passive de Morningstar – dont il a été question là).

Sans surprise, l’édition 2019 de ce panorama montre de nouveau que très peu de fonds gérés activement (qu’ils investissent en actions ou en obligations), arrivent à faire mieux que leur indicateur de référence sur longue période (10, 15 ou 20 ans).

Mais DFA s’intéresse également à l’impact des frais et du taux de rotation sur la performance des fonds gérés activement.

Définissons tout d’abord le taux de rotation d’un portefeuille : ce taux mesure l’activité du gérant au sein du portefeuille (achats et ventes) sur une certaine durée. Il s’exprime généralement en pourcentage et en base annuelle.

Ainsi, un taux de rotation de 100% en base annuelle signifie que chaque valeur a été conservée en moyenne pendant 1 an ; un taux de rotation de 10% signifie que chaque valeur a été conservée en moyenne pendant 10 ans ; et un taux de rotation de 200% signifie que que chaque valeur a été conservée en moyenne pendant 6 mois.

Chaque transaction coûte, puisque le gérant doit payer divers frais explicites (courtage notamment) et subit des frais moins visibles, mais réels (l’impact de son ordre sur le marché par exemple).

Toutes choses égales par ailleurs, moins le gérant fait de transactions, meilleure est sa performance nette de frais liés aux transactions.

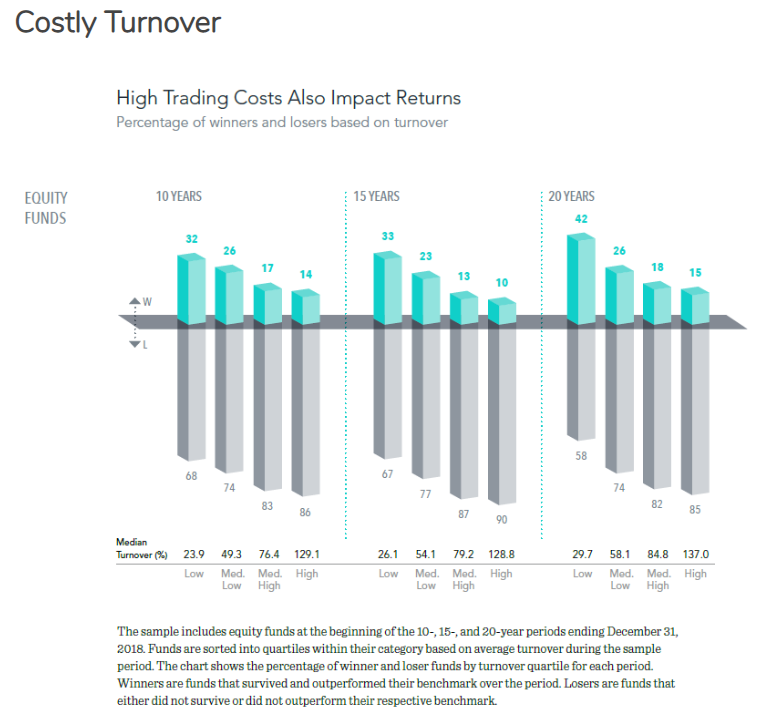

Dans son dernier panorama, DFA a classé les fonds actions gérés activement en quartiles en fonction de leur taux de rotation moyen sur différentes durées (10, 15 et 20 ans, les calculs étant arrêtés au 31 décembre 2018).

Un quartile comprend 25% d’une population. Chaque quartile (il y en a donc 4 au total) comprend par conséquent le même nombre de fonds (25% du total).

- Le premier quartile regroupe les fonds ayant un taux de rotation faible (Low Median Turnover dans l’infographie).

- Le deuxième quartile regroupe les fonds ayant un taux de rotation assez faible (Medium Low Median Turnover dans l’infographie).

- Le troisième quartile regroupe les fonds ayant un taux de rotation assez élevé (Medium High Median Turnover dans l’infographie).

- Le quatrième quartile regroupe les fonds ayant un taux de rotation élevé (High Median Turnover dans l’infographie).

Les fonds qui ont gagné (W pour Win dans l’infographie) sont ceux qui, sur la durée d’analyse, existaient au début de la période et ont enregistré une performance supérieure à celle de leur indicateur de référence.

Les fonds qui ont perdu (L pour Lose dans l’infographie) sont ceux qui, sur la durée d’analyse, existaient au début de la période et ont enregistré une performance inférieure à celle de leur indicateur de référence.

L’infographie montre clairement que, sur les trois durées d’analyse (10, 15 et 20 ans, de gauche à droite), plus le taux de rotation du portefeuille a été élevé, moins il y a eu de fonds gagnants.

Sur 15 ans, on passe de 33% de fonds gagnants et 67% de fonds perdants dans le premier quartile (celui des taux de rotation les moins élevés) à 10% de fonds gagnants et 90% de fonds perdants dans le quatrième quartile (celui des taux de rotation les plus élevés).

Cette relation se vérifie pour tous les quartiles et sur les trois durées d’analyse.

Conclusion : en moyenne, plus un gérant fait de transactions, moins bonne est sa performance.

En d’autres termes, un fort taux de rotation dégrade la performance.

Mais alors, si ce taux de rotation est si important, comment l’obtient-on ?

Réponse : très difficilement, hélas !

Cette information était obligatoire dans le prospectus dit simplifié. Mais ce dernier a été remplacé en 2011/2012 par le DICI (Document d’Information Clé pour l’Investisseur), dans lequel la mention du taux de rotation n’est plus obligatoire.

Un pas de géant en arrière.

Vous trouverez ici un article en anglais commentant le 2019 Mutual Fund Landscape de DFA.

Photo Davide Ragusa sur Unsplash