C’est bien d’avoir réussi à choisir un titre ou un fonds indiciel coté, maintenant il faut aussi savoir le négocier !

En effet, car si le choix du bon titre (ou du bon ETF) est une étape essentielle et pas si anodine que cela (voir notre précédent article sur le sujet), ce choix ne suffit pas à lui seul à finaliser l’investissement.

Car après avoir choisi son titre, l’investisseur est toujours confronté à une épreuve supplémentaire : il doit « passer son ordre ». Et là, la première fois qu’il essaie courageusement de s’y coller, il peut prendre peur.

Car passer un ordre sur les marchés c’est comme découper un poulet, c’est très simple, mais la première fois, on n’a pas la moindre idée de comment s’y prendre. On y arrive toujours, mais dans quel état !

Voici donc les bases pour s’y prendre correctement, et simplement.

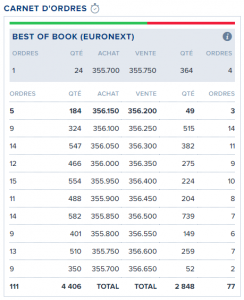

Le carnet d’ordre, ça marche comment ?

Nous parlons ici uniquement de la négociation (ou « trading » en anglais) des titres cotés sur un marché organisé. Ceci est particulièrement utile pour ceux d’entre vous qui souhaiteraient investir au travers d’ETF directement sur un compte-titre ou un PEA sans faire appel à un conseil.

L’immense majorité des marchés financiers organisés fonctionnent selon un système appelé « de double enchère ». Les offres à la vente et à l’achat sont confrontés en permanence pour voir si elles peuvent s’accorder (et donc donner lieu à une transaction).

Quand on veut passer un ordre, on doit avant tout choisir deux choses :

- La quantité de titres que l’on veut acheter / vendre

- Si l’ordre est passé « au marché » ou « limite ». Les ordres limites sont obligatoirement passés avec une « limite » (logique), c’est à dire un prix minimum (quand on vend) ou maximum (quand on achète) que l’on est prêt à accepter pour réaliser la transaction.

Une fois validé, l’ordre est transmis au marché (c’est à dire à la société qui gère les échanges, Euronext en France ) qui l’insère dans le carnet d’ordres numérique.

Les ordres limites sont simplement placés dans le carnet. Par exemple si je décide de placer un ordre sur la Compagnie Française des Chemins de Fer du Loir et Cher (code CHERFER) à 100€ pour 50 titres, rien ne va se passer dans l’immédiat. Mon ordre apparaîtra dans le carnet, en attente d’une contrepartie.

Si un investisseur plus pessimiste sur cette société décide de vendre 30 titres à la limite de 110€, il ne se passera rien non plus immédiatement ( nous ne sommes pas d’accord sur la valeur du titre). Les deux ordres végèteront tranquillement dans le carnet en attente d’une offre meilleure.

Si un vendeur plus pressé introduit un ordre « au marché » pour 30 titres, il y aura accord avec moi sur ces 30 titres. Une transaction se produira alors sur ces 30 titres, qui seront échangés entre ce second vendeur et moi-même à 100€ par titre.

Mon ordre limite restera dans le carnet mais sera réduit à 20 titres (50 – les 30 de la transaction).

Et ainsi de suite… avec, pour ne pas passer des heures sur le fonctionnement micro des marchés, les règles complémentaires suivantes :

- si deux ordres « limites » sont au même prix et dans le même sens, l’ordre arrivé le premier sera servi le premier en intégralité.

- si un ordre « au marché » est placé avec une quantité plus importante que la première limite (exemple : ordre de 400 CHERFER à la vente pour une limite de 30 à l’achat) l’ordre sera quand même exécuté, mais en allant chercher les ordres placés aux limites suivantes, donc moins avantageuses pour l’investisseur passant son ordre « au marché ».

- un ordre passé avec une meilleure limite ( plus élevée à l’achat, plus basse à la vente) est prioritaire même si celui-ci a été passé après les ordres aux limites moins bonnes.

- Les ordres peuvent être annulés tant qu’ils n’ont pas été exécutés. Un ordre exécuté partiellement ne peut être annulé que pour sa partie non exécutée

- Les ordres ont une durée de validité. Elle est également à choisir au passage de l’ordre. Les durées usuelles sont « journée » (tout ordre, ou partie d’ordre non exécuté, est annulé à la clôture), et « jusqu’à expiration » (GTC Good Till Cancel en anglais).

Au marché ou limite ?

En effet, c’est la grande question !

La tentation naturelle est de toujours passer ses ordres en « limite » avec une limite assez agressive (basse à l’achat et haute à la vente), car cela donne l’impression de maîtriser ses couts ET on évite de payer la fameuse « fourchette ».

Mais en réalité un coût supplémentaire sournois s’ajoute aux ordres limites et il faut absolument en tenir compte : le « coût d’opportunité« .

Ce coût vient de l’incertitude suivante : vous passez un ordre d’achat à la limite de 100€ pour CHERFER et attendez. Il est tout à fait possible que votre ordre ne soit jamais exécuté si le marché part immédiatement à la hausse et que vous soyez obligé de replacer votre ordre à 105€ le lendemain ou la semaine suivante. Vous aurez alors perdu 5€ par titre. Or cela arrive, et il est très difficile de savoir si vous allez y gagner.

En gros, un ordre limite c’est une petite spéculation sur l’évolution à très court terme des marchés : vous pariez que le prix va atteindre votre limite avant de repartir dans l’autre sens. Bien entendu, plus votre limite est agressive, plus ce scénario est risqué.

Et n’oubliez pas qu’en face de vous il y a des « traders » professionnels, très équipés, très informés et très compétents ( et souvent automatisés ) qui savent utiliser vos erreurs à leur avantage…

Conclusion : Restez simple, vous n’êtes pas un trader, vous êtes un investisseur de long terme. Passez votre ordre au marché ou à une limite raisonnable (pour éviter de payer la fourchette).

Et ne passez vos ordres en « limite » que si vous êtes certains de pouvoir tenir une durée bien déterminée avant de replacer votre ordre. Le mauvais comportement est de replacer son ordre limite 2 minutes après car on voit que « ouh là là, ça monte, il faut que je me dépêche ». Non. Passez votre ordre et fixez un délai (plus d’une heure) avant de pouvoir le changer. Quittez l’écran entre temps.

A la découpe ?

Enfin si vous décidez de passer votre ordre « au marché » une dernière question va se poser.

Pour un ordre important, il est possible que votre ordre dépasse la quantité offerte à la première limite disponible, ce qui implique une exécution à un prix moyen pondéré moins avantageux.

Dans ce cas, vous pouvez décider de « découper » votre ordre ( on revient au poulet) en plusieurs sous-ordres de taille plus réduite et d’attendre entre chaque exécution qu’une nouvelle offre limite soit passée. Cette pratique peut être avantageuse sur les titres ou ETF peu liquides mais demande plus de temps. Vous vous exposez également à la variation du marché entre temps (un peu comme un ordre limite, voir paragraphe précédent), donc soyez raisonnable.

Un autre cas est possible : quand le marché est si peu liquide que votre ordre « au marché » ne peut pas être exécuté dans sa totalité même en prenant toutes les offres disponibles : vous serez alors obligé de découper votre ordre et d’attendre que des offres limites arrivent.

La bonne nouvelle c’est que tous les marchés cotés ont forcément un ou plusieurs « teneurs de marchés« . Ces acteurs professionnels (des banques) se sont engagés auprès du marché à maintenir une liquidité suffisante sur les titres. Vous pouvez souvent les voir sur les carnets d’ordre quand deux gros ordres limites de même taille sont à la fois à l’achat et à la vente.

Et quand c’est le cas, vous pouvez passer par eux : vous calez votre ordre sur leur quantité, et attendez, ce qu’ils ont l’obligation de faire, qu’ils repassent un nouvel ordre limite.

Avec tout cela, vous ne serez pas un trader (et surtout n’essayez pas de le devenir !), mais vous devriez avoir les bases pour passer correctement vos ordres d’investisseur de long terme sans trop de stress, ce qui est l’essentiel.