C’est lundi, c’est ravioli.

Sur notre blog, le lundi, c’est le jour de l’infographie.

Parce qu’une bonne illustration permet de comprendre des concepts parfois plus difficiles à expliquer avec des mots.

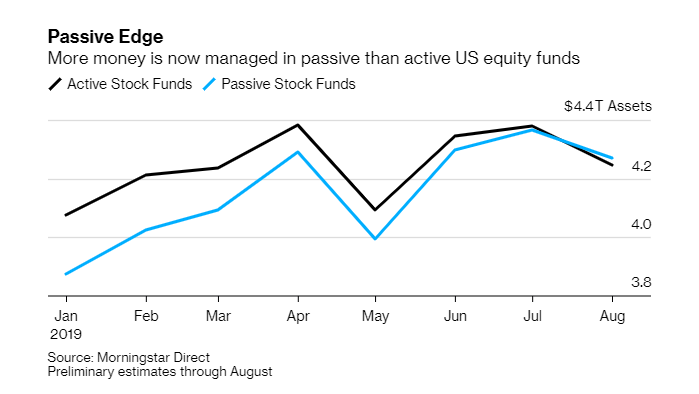

Aujourd’hui, nous allons nous intéresser à l’inexorable marche en avant de la gestion indicielle. Cette dernière vient en effet de dépasser la gestion active en termes d’encours pour les actions Etats-Unis.

Morningstar est une société américaine spécialiste de l’analyse des produits de placement. Elle suit chaque mois la collecte des fonds et peut ainsi calculer les parts de marché de la gestion active et de la gestion indicielle.

A fin août, dans la catégorie de loin la plus importante en termes de montants, celle des fonds actions Etats-Unis, la gestion indicielle (Passive stock funds en bleu ciel dans l’infographie) est pour la première fois passée devant la gestion active (Active stock funds en noir dans l’infographie) : 4271 milliards de $ contre 4246 milliards de $.

Il a fallu un peu plus de 40 ans à la gestion indicielle pour détrôner la gestion active pour les actions Etats-Unis.

C’est en effet en 1976 que Vanguard, société créée en 1975, a lancé le premier fonds indiciel.

Le premier ETF fut lancé en 1993 et cette nouvelle enveloppe, permettant d’acheter et de vendre un fonds en bourse, contribua à la popularité de la gestion indicielle.

L’éclatement de la bulle internet, qui débuta en 20001 et surtout la grande crise financière de 2008 contribuèrent à déclencher la grande migration des investisseurs de la gestion active vers la gestion indicielle.

Mais qu’il aura fallu du temps aux investisseurs pour accepter ce que la recherche universitaire avait depuis longtemps établi :

- en moyenne, la gestion active fait moins bien que le marché, à hauteur de ses frais, élevés ;

- sur courte période, il y a toujours des gérants actifs qui surperforment, mais ce sont rarement les mêmes. En outre, plus la période s’allonge, moins les gérants surperformants sont nombreux.

- Aucune donnée passée ne permet de prédire la bonne performance future, et surtout pas la performance passée. Le meilleur prédicteur de la performance future, ce sont les frais : moins ils sont élevés, plus la performance future sera élevée2.

Pour que la gestion active se batte à armes moins inégales, il faudrait qu’elle baisse considérablement des frais en moyenne beaucoup trop élevés par rapport à ceux de la gestion indicielle.

L’infographie du lundi provient de l’agence de presse Bloomberg et utilise des données Morningstar. L’article dans lequel elle a paru, End of Era: Passive Equities Funds Surpass Active in Epic Shift, de John Gittelsohn, est accessible ici.

- L’indice NASDAQ 100 perdit 78% de sa valeur entre le 10 mars 2000 et le 9 octobre 2004.

- Voir à ce sujet notre infographie du lundi, Prédire la performance future des fonds.