Un bien Veblen, c’est un bien dont la consommation augmente même quand son prix augmente. Un bien statutaire, permettant de se distinguer de son voisin ou de sa voisine. Un sac de marque. Une voiture de luxe.

Longtemps, les produits de placement ont été des biens Veblen : en dépit d’un « prix » augmentant régulièrement (leurs frais de gestion), leur « consommation » (mesurée par la hausse de leurs encours) augmentait tout aussi régulièrement.

Jusqu’à ce que les fonds indiciels à bas coûts, popularisés par la société de gestion Vanguard, créée aux Etats-Unis par Jack Bogle en 1975, viennent enrayer la mécanique.

Vanguard est une société de type mutualiste. Mais plutôt que d’être détenue par des sociétaires, elle est détenue par les fonds qu’elle gère, donc indirectement par les investisseurs présents dans les fonds.

Ce qui lui permet, depuis sa création, de baisser régulièrement les frais de gestion de ses produits au fur et à mesure de la croissance des encours de ceux-ci.

Vanguard rend ainsi une partie importante des économies d’échelle que la société réalise à ses propriétaires, ce que ne font pas les sociétés de gestion traditionnelles.

Vanguard réalise la majeure partie de son activité aux Etats-Unis, mais la société est également présente en Europe et en Asie.

Elle vient d’annoncer une baisse des frais de gestion pour 38 produits commercialisés en France, dont 25 fonds traditionnels et 13 ETF.

Les fonds traditionnels de Vanguard ne sont pas référencés dans les contrats d’assurance vie ou dans les sélections des courtiers en ligne en France. La société ayant pour (excellente) politique de ne pas verser de rétrocessions aux intermédiaires, ceux-ci n’ont donc aucun intérêt à distribuer ses fonds.

En revanche, les ETF sont librement négociables pour tout détenteur d’un compte-titres ordinaire.

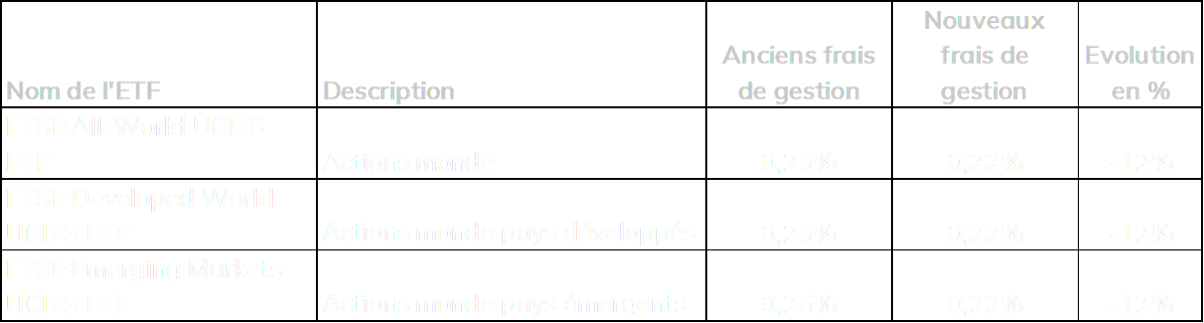

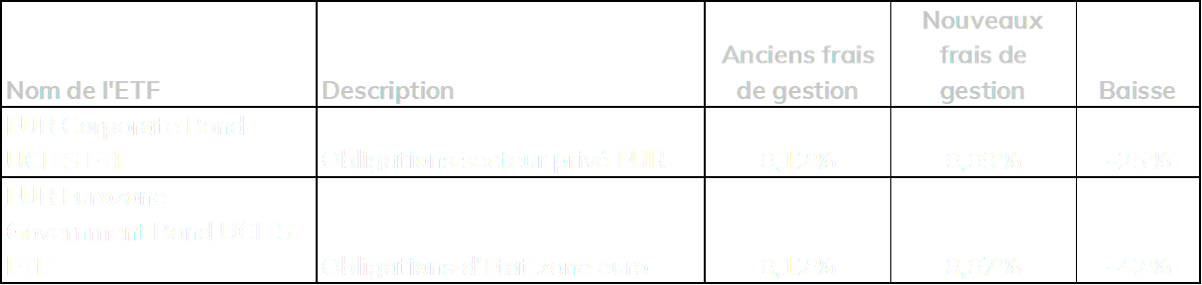

Voici une sélection des ETF de Vanguard dont les frais baissent. Nous avons choisi les produits les plus diversifiés pour ceux qui répliquent un indice actions. Pour les ETF répliquant un indice obligataire, nous avons choisi deux produits exposés aux émissions en euros.

3 grandes briques actions pour 0,22% et moins

L’indice FTSE All-World comporte au 30 septembre 3954 sociétés, représentant 98% de la capitalisation boursière mondiale. Le poids des valeurs américaines est de 54,72% du total, celui des valeurs japonaises, deuxième plus gros contingent, de 7,84%. Quant au poids des valeurs françaises, il est de 3,25%.

Avec l’ETF Vanguard FTSE All-World, il est donc aujourd’hui possible de s’exposer à 98% de la capitalisation boursière mondiale pour un « prix » (les frais de gestion) de 0,22% par an.

Soit, pour un investissement de 10000 euros, un coût annuel de gestion de 22 euros, là où un fonds actions monde géré activement pourra facturer 2%. Soit un coût annuel de gestion de 200 euros.

Pour les investisseurs désireux de piloter séparément leur exposition aux marchés développés et aux marchés émergents, il existe deux ETF.

Pour les marchés développés, l’ETF FTSE Developed World réplique l’indice du même nom, qui est un sous-ensemble du FTSE All-World. Au 30 septembre, cet indice comporte 2172 valeurs. Le poids dans le total des valeurs américaines est de 61,02, celui des valeurs japonaises de 8,74% et celui des valeurs françaises de 3,63%.

Les frais de gestion de cet ETF sont également de 0,22%.

Pour les marchés émergents, l’ETF FTSE Emerging Markets réplique l’indice du même nom, qui est également un sous-ensemble du FTSE All-World. Au 30 septembre, cet indice comporte 1782 valeurs. Le poids dans le total des valeurs chinoises est de 35,52, celui des valeurs taiwanaises de 10,59% et celui des valeurs indiennes de 10,98%.

Les frais de gestion annuels de cet ETF sont identiques à ceux des deux précédents produits mentionnés, à 0,22%.

Soit, pour un investissement de 10000 euros, un coût annuel de gestion de 22 euros, là où un fonds actions pays émergents monde géré activement pourra facturer 2%. Soit un coût annuel de gestion de 200 euros.

Certains ETF répliquant l’indice MSCI Emerging Markets facturent aujourd’hui encore des frais de gestion de 0,55%. Soit 2,5 fois plus que le produit de Vanguard. Cet écart est considérable.

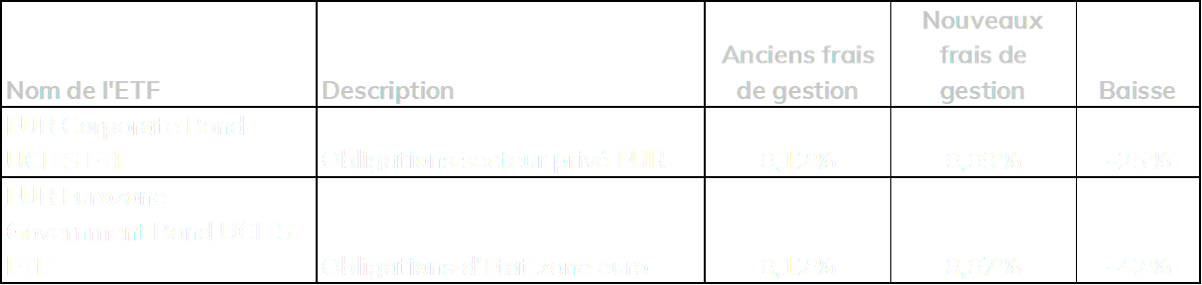

2 grandes briques obligataires euro pour moins de 0,10%

Si les rendements des obligations sont parfois négatifs, cette classe d’actifs a toujours des vertus en matière de diversification.

Et grâce à Vanguard, les frais pour s’y exposer sont très bas. Toujours plus bas.

Obligations d’entreprise en euro de bonne qualité

Au 30 septembre, l’indice Bloomberg Barclays Euro Aggregate: Corporates Index est composé de 2796 émissions (l’ETF en détient 1430), le coupon moyen est de 1,8% (1,7% pour l’ETF) et la maturité moyenne de 5,2 ans.

La France est le premier pays d’origine des émetteurs (21,3% du portefeuille), suivie des Etats-Unis (21%) et de l’Allemagne (13,9%).

La note moyenne est de A-, et 55% du portefeuille est noté BBB.

Obligations d’Etat de la zone euro

Au 30 septembre, l’indice Bloomberg Barclays Euro Aggregate: Treasury Index est composé de 386 émissions (l’ETF en détient 341), le coupon moyen est de 2,8% (2,7% pour l’ETF) et la maturité moyenne de 10,1 ans (10,2 ans pour l’ETF).

La France est le premier pays (25,2% du portefeuille), suivie de l’Italie (23,4%) et de l’Allemagne (15,7%).

La note moyenne est de A+, et 25,7% du portefeuille est noté BBB.

Avec cette baisse des frais, Vanguard n’est pas le fournisseur le moins cher en Europe, loin de là. Pour la plupart des ETF mentionnés ici, il existe en effet des alternatives avec des frais de gestion inférieurs.

Les frais sont importants, mais il est tout aussi important d’évaluer la qualité de la gestion de l’ETF, qui se mesure notamment par l’écart de performance (« tracking difference ») entre l’ETF et l’indice qu’il suit. Et bien entendu d’analyser l’indice de manière approfondie.

Sélectionner des ETF, c’est du travail.

Le communiqué de Vanguard France sur la baisse des frais de gestion est ici.

Illustration : Artem Beliaikin sur Unsplash