Dans l’arène des produits d’investissement, deux combats de titans font rage.

Sur le marché des actifs cotés, c’est le choc gestion active contre gestion indicielle. En raison de son incapacité collective à délivrer de l’alpha, la première voit sortir depuis la grande crise financière de 2008 des centaines de milliards, lesquels centaines de milliards se déversent dans des produits indiciels à très bas coûts.

L’autre choc, moins visible pour le moment, oppose la gestion cotée à la gestion non cotée. Les actifs publics aux actifs privés.

A ma gauche, la bourse irrationnelle, manipulée par les banquiers centraux et leurs achats inconsidérés d’actifs, à la merci des divagations des stupides fonds indiciels et des vilains traders à haute fréquence. La bourse, son court termisme, sa volatilité, ses krachs périodiques.

A ma droite, l’économie réelle, la vraie vie, les vrais gens, le temps long des stratèges créateurs de valeur.

BlackRock, plus grand gérant d’actifs publics au monde, contre Blackstone, le plus grand gérant de private equity au monde.

La ritournelle doucereuse des vendeurs de private equity chante à peu près ceci : historiquement, les fonds de private equity ont délivré à leurs investisseurs des performances nettement supérieures à celles des fonds investissant sur les marchés cotés.

Le deuxième couplet ajoute que cette performance a été délivrée avec une volatilité bien moins élevée que celle des marchés actions.

Et le troisième couplet assène le coup de grâce : meilleure performance, risque plus faible, donc bien meilleure performance ajustée du risque !

Avec le private equity, faiblement corrélé aux marchés d’actions, vous avez le beurre (une meilleure performance) et l’argent du beurre (une moindre volatilité de la poche private equity et une réduction de la volatilité globale de votre portefeuille).

Ajoutons que les marchés d’actions sont à un niveau bien élevé et que les incertitudes abondent.

On se lève tous pour le private equity ! Le private equity pour tous ! Aux Etats-Unis, la SEC réfléchit à en autoriser la distribution auprès de tous les investisseurs, et pas seulement auprès des seuls investisseurs qualifiés.

Chez nous, la loi PACTE a ouvert les portes de l’assurance aux fonds de private equity. Haro sur le fonds en euro ! Haro sur le casino de la finance ! Il faut financer l’économie réelle ! Redonner du sens à l’épargne !

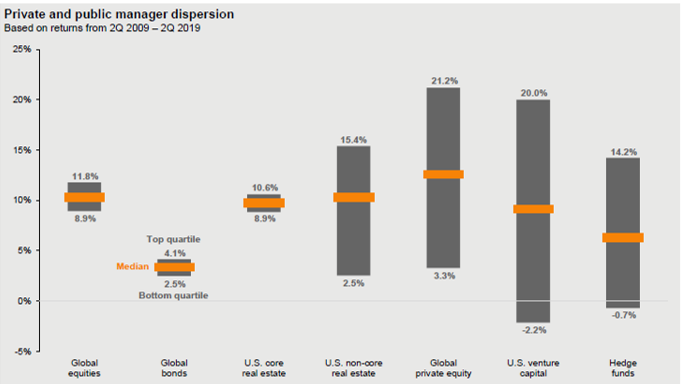

Sauf que : si les fonds de private equity ont effectivement fait mieux que les marchés cotés depuis 10 ans, la dispersion entre les fonds les meilleurs (premier quartile) et les moins bons (dernier quartile) est monumentale.

C’est ce que montre le dernier Guide to Alternatives de JPMorgan Asset Management : pour les fonds de private equity monde, la performance annualisée sur 10 ans à fin juin 2019 va de 3,3% à 21,2%, avec une médiane à 12%. Pour les fonds de venture capital investis aux Etats-Unis, on va de -2,2% à 20%, avec une médiane à 9%. C’est le grand écart.

Pour les actions cotées monde, on va de 8,9% à 11,8%, une très faible dispersion.

Quant à la faible volatilité apparente des fonds de private equity, elle est simplement due au fait que les valorisations des participations sont peu fréquentes. Mais le risque économique est exactement le même, que la société soit cotée ou non.

Avant de vous lever pour le private equity, posez-vous donc deux questions :

- Suis-je capable d’identifier les meilleurs gérants ?

- Ai-je accès à leurs fonds ?

Si vous répondez oui aux deux questions, allez-y sans hésiter.

Si vous répondez non à au moins une des deux questions, prudence : le risque de sélection est considérable, la probabilité de ne pouvoir accéder qu’à des fonds médiocres est forte.

Seule certitude, vous paierez des frais très élevés.

Ah, j’allais oublier un dernier point : si vous trouvez que les bourses sont chères, sachez que les ratios de valorisation des transactions faites par les fonds de private equity sont eux aussi au plus haut historique.

Cet article est paru initialement dans le numéro de janvier 2020 de Gestion de Fortune, sans les illustrations.