C’est lundi, c’est ravioli.

Sur notre blog, le lundi, c’est le jour de l’infographie.

Parce qu’une bonne illustration permet de comprendre des concepts parfois plus difficiles à expliquer avec des mots.

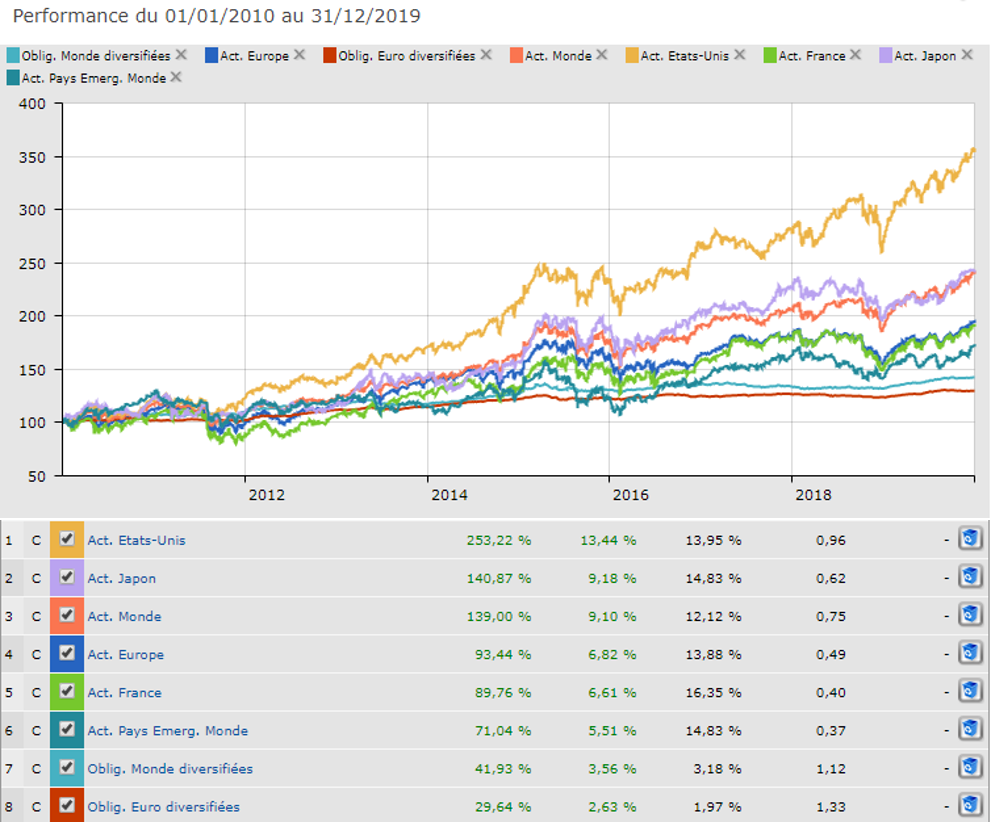

Aujourd’hui, nous allons nous intéresser à la performance de quelques catégories de fonds durant la décennie1qui vient de se terminer.

Si les bilans annuels n’ont que peu d’intérêt car une année, c’est bien court pour tirer quelque conclusion que ce soit, les bilans décennaux sont un peu plus instructifs.

Mais ils n’éclairent guère plus sur l’avenir.

Car les performances passées ne préjugent pas des performances futures.

Notons tout d’abord que la hiérarchie de long terme telle qu’elle est observée depuis plus d’un siècle a été respectée : les catégories actions sélectionnées ont fait mieux que les catégories obligataires. Beaucoup mieux même.

Le grand vainqueur, c’est la catégorie des fonds actions Etats-Unis, investis majoritairement dans les valeurs de grandes capitalisations. Leur performance cumulée a été de plus de 253%, soit 13,44% en annualisé.

C’est tout simplement phénoménal et historiquement exceptionnel.

La catégorie actions monde est très loin derrière, ayant délivré une performance cumulée de près de 139%, soit 9,1% en annualisé. Les fonds de cette catégorie peuvent investir dans les pays du monde entier2.

Eu égard au poids des Etats-Unis dans les indices boursiers des pays développés (63,4% de l’indice MSCI World au 30 novembre 2019), ces fonds ont souvent une exposition importante à ce pays, qui explique une partie de leur performance.

Les fonds investissant dans les pays émergents du monde entier ont fait nettement moins bien : 71% de performance cumulée, soit 5,51% en annualisé.

Les fonds actions Europe arrivent loin derrière, avec 93,44% de performance cumulée, soit une performance annualisée de 6,82%.

Bien que la France ne pèse pas grand chose dans la capitalisation mondiale (3,8% de l’indice MSCI World et 3,35% de l’indice MSCI ACWI au 30 novembre 2019), nous avons néanmoins fait figurer la catégorie : sa performance est de près de 90%, soit 6,61% en annualisé.

Une des idées reçues les plus répandues est qu’il ne faudrait pas s’exposer au Japon, qui ne se serait jamais remis de l’explosion de sa bulle immobilière dans les années 1990, et dont la démographie catastrophique serait incompatible avec de bonnes performances économiques et boursières.

Avec une performance cumulée de près de 141%, soit 9,18% en annualisé, la catégorie Actions Japon a fait bien mieux que la catégorie Actions France.

Rappelons que le Japon est le deuxième pays dans les indices actions après les Etats-Unis : 8,24% du MSCI World et 7,27% du MSCI ACWI à fin novembre 2019. Son économie est également l’une des plus diversifiées au monde.

Pensez-y la prochaine fois qu’on vous déconseillera de vous exposer au Japon.

Nous avons retenu deux catégories obligataires diversifiées3 : l’une investissant dans des titres émis en euro, l’autre dans des titres émis dans les grandes devises du monde entier (euro, dollar, sterling, yen, franc suisse, etc.).

Leurs performances sont très inférieures à celles des catégories actions : près de 30% pour les obligations diversifiées en euro, soit 2,63% en annualisé, et environ 42% pour les obligations monde diversifiées, soit 3,56% en annualisé.

Le tout avec une volatilité moyenne très inférieure à celle des actions, et un meilleur rapport rendement/volatilité, mesuré par le ratio de Sharpe.

Alors, que faire dans la décennie qui commence ? Acheter la performance passée et s’exposer exclusivement aux Etats-Unis ? Ne surtout pas s’exposer aux obligations, dont les performances ont été modestes ?

Rien de tout cela. La décennie qui vient de s’achever ne nous dit rien de la suivante.

Déterminez tout d’abord votre allocation d’actifs4 puis exposez-vous aux classes d’actifs retenues de la façon la plus diversifiée possible.

Pour les actions, ne faites aucun pari sur un pays ou un secteur : faites plutôt un pari sur la croissance globale et exposez-vous à tous les pays. Nous recommandons de le faire en utilisant des véhicules indiciels à bas coûts.

Même chose pour les obligations si vous décidez qu’elles ont leur place dans votre allocation d’actifs : exposez-vous à tout le marché obligataire de bonne qualité.

L’infographie d’aujourd’hui provient de l’outil de comparaison du site Quantalys5.

Les données de performance sont des moyennes arithmétiques de catégories. Calculées à partir des valeurs liquidatives de chaque fonds (converties en euro pour les parts libellées dans une autre devise), elles tiennent donc compte des frais de gestion. Certains fonds de la catégorie ont fait mieux que la moyenne, d’autres ont fait moins bien. Il est impossible d’investir directement dans une moyenne de catégorie.

- A savoir entre le 1er janvier 2010 et le 31 décembre 2019.

- Surtout dans les pays développés.

- C’est-à-dire comportant des fonds pouvant investir à la fois dans les obligations d’Etats et d’entreprises correctement notés.

- La répartitition de votre portefeuille entre les grandes catégories de placements : actions, obligations, non-coté (pierre-papier, fonds de capital-investissement).

- Avertissement : je suis co-fondateur de Quantalys, dont je suis toujours actionnaire.